Um Investitionsrisiken zu minimieren, muss ein investitionsbedürftiges Projekt so detailliert und nachvollziehbar konzipiert sein, dass ein potenzieller Partner es für investitionswürdig hält.

Dieser Artikel erklärt:

1. Das Verfahren zur Erstellung eines Projekts

2. Die Entwicklung von Leistungsindikatoren (KPIs)

3. Operatives und strategisches Controlling

4. Warum ist eine vernünftige Vorhersage einer stabilen Kapitalrendite für Investoren so wichtig?

5. Fazit

1. Das Verfahren zur Erstellung eines Projekts

Vorstellung des Unternehmens und Formulierung der Projektziele.

Bevor Sie mit den Vertragsverhandlungen beginnen, ist es wichtig, dass Ihr Unternehmenspartner in der Ukraine einen guten Ruf hat. Dabei soll er zeigen, was das Unternehmen ausmacht und vor allem, wie seine historischen Daten und aktuellen Aktivitäten genutzt werden können, um eine Partnerschaft mit guten Zukunftsaussichten aufzubauen. Der Partner ist durch reibungslosen und transparenten Datenaustausch zu bewerten bzw. im Rahmen der Due-Diligence-Prüfung bewerten zu lassen.

Bei der Entwicklung eines Projekts ist zunächst daran zu denken, dass eine klar formulierte, pragmatische Projektbeschreibung, der so genannte theoretische Teil, die aktuelle Situation widerspiegelt. Es muss eindeutig erkennbar sein, wie der ukrainische Geschäftspartner die definierten Ziele durch Ihre Investition erreichen möchte. Die Bedeutung der Investition sollte nicht nur durch finanzielle Indikatoren gerechtfertigt werden, sondern auch durch sozioökonomische und marktbezogene, die die finanziellen Erwartungen des Projekts ergänzen und unterstreichen. Dem Investor (Ihnen) sollte ein vollständiges Bild des Projekts vermittelt werden, welches spezifisch und pragmatisch zugleich ist.

Projektstruktur.

Es ist notwendig, eine logische Struktur zu schaffen. Diese kann je nach den Anforderungen der Investoren von Projekt zu Projekt variieren, ist aber im Allgemeinen recht starr. Ein gut begründetes und strukturiertes Projekt zieht erfahrungsgemäß mehr interessierte Investoren an. In dieser Phase ist eine fachkundige und erfahrene Unterstützung von großer Bedeutung. Folgende Struktur ist für ein Investitionsprojekt (bi-engine.com) vorgesehen, sie steht in Übereinstimmung mit der Agentur für Wirtschaftliche Zusammenarbeit. Ein vollständig nach allen Parametern abgebildetes Projekt stellt die Voraussetzung für die weitere Zusammenarbeit dar.

Ein Projekt lässt sich wie folgt zusammenfassen:

1. Unternehmensdarstellung

2. Ziel des Projektes und Beweggründe für die Durchführung

3. Projektdarstellung

4. Investitionsvolumen

5. Geplante Finanzierungsstruktur

6. Wirtschaftlichkeitsrechnung

7. Vorgesehene Mitwirkung durch den Investor

8. Projektrisiken

9. Projektzeitplan

Schließlich soll ein Investitionsprojekt Vertrauen schaffen und Anlass zu tiefgehenden Fragen geben, um die weitere Zusammenarbeit mit potenziellen Investoren und Unternehmen in Deutschland zu organisieren. Ein überzeugendes Investitionsprojektmodell mit der Entwicklung von Key Performance Indicators (KPIs), die auf die Bedürfnisse von Investoren zugeschnitten sind, ist die Basis für erfolgreiche Investitionen.

Nachdem sich der potenzielle Investor bereits einen ersten Eindruck verschafft hat, sind die zahlreichen Variablen zu überprüfen, zu ergänzen und entsprechend zu definieren.

Projektpromotion bei potenziellen Investoren und Unternehmenspartnern.

Wie vielversprechend ein Projekt auch sein mag, es wird seine Zielgruppe nicht erreichen, wenn es den Beteiligten nicht aktiv vorgestellt wird. Es besteht die Gefahr, dass ein Projekt sich in der Masse verliert, weil seine besondere Bedeutung schwer zu vermitteln ist. Eine überzeugende Präsentation des Projektes bei der Zielgruppe erhöht nicht nur die Zahl der Interessenten, sondern ist auch die beste Informationsquelle, um Änderungen vorzunehmen, die den Bedürfnissen der Investoren entsprechen. Die Beherrschung der Sprache des Investors verbessert die Klarheit und das Verständnis für das Projekt. Die meisten Projekte, insbesondere Investitionsprojekte, werden in mehreren Iterationen überarbeitet und angepasst. Sie werden von verschiedenen Beteiligten und Entscheidungsträgern geprüft, die unterschiedliche Interessen vertreten und die Investition aus verschiedenen Blickwinkeln bewerten. Dies wird als Top-down-Projektentwicklung bezeichnet. Dieser Schritt erfordert Vernetzung und ist wichtig, weil die kritische Bewertung durch potenzielle Investoren die Qualität, den Detaillierungsgrad des Projekts sowie die Chancen seiner Verwirklichung erhöht. Wenn der Projektplan fertiggestellt ist, ist dieser Schritt - die Präsentation und Verfeinerung des Projekts nach den Wünschen und Gesprächen mit Projektstakeholdern - für einen erfolgreichen Vertragsabschluss unabdingbar. Der nächste Abschnitt befasst sich mit den Key Performance Indicators (KPIs), die zu Beginn des Projektes festzulegen und im weiteren Lauf zu überprüfen sind.

2. Die Entwicklung von Leistungsindikatoren (KPIs)

Leistungsindikatoren ebnen den Weg zum Erfolg und sind für die Messung der Projektleistung von entscheidender Bedeutung. Es handelt sich um einen intensiven Prozess, bei dem die Projektziele, die Bedürfnisse der Beteiligten und die verfügbaren Daten umfassend berücksichtigt werden. Sie werden zu Beginn des Projekts festgelegt, auf die Wünsche des Investors angepasst und bis zum Abschluss des Projekts nachverfolgt.

Kriterien für die Entwicklung von Leistungsindikatoren für das Projektmanagement:

- Sparsamer Einsatz von KPIs: Ergänzungen werden nur dann vorgenommen, wenn sie wirklich notwendig sind.

- Achten Sie auf das Aggregationsniveau: Zu stark aggregierte KPIs können Ursache-Wirkungs-Beziehungen verschleiern.

- Qualität vor Quantität: Die Qualität von Schlüsselindikatoren ist wichtiger als deren Quantität.

- Zuverlässigkeit der Daten: Die Zuverlässigkeit der Daten ist entscheidend für die korrekte Berechnung der Schlüsselindikatoren.

- Verwendung regelmäßig verfügbarer Daten: Die Verwendung regelmäßig verfügbarer Daten erhöht die Transparenz bei minimalem Aufwand.

- Klare Visualisierung: Die wichtigsten Leistungsindikatoren des Projekts sind klar zu visualisieren, um prägnante Aussagen ableiten zu können.

- Gezielte Kommunikation: Sie müssen die Erwartungen der Stakeholder, die die KPIs lesen und interpretieren werden, genau kennen und ansprechen.

- Grundlage für die Entscheidungsfindung: Ein KPI-System bietet eine solide Grundlage für die Entscheidungsfindung, indem es einen klaren Überblick über den Projektstatus und die Leistung liefert.

Die Kunst besteht darin, diejenigen KPIs zu ermitteln, die nicht nur relevant sind, sondern auch den Gesamterfolg des Projekts am genauesten widerspiegeln. In diesem Zusammenhang werden nachfolgend ausgewählte Kennzahlen für verschiedene Bereiche (Leistung, Finanzen, Zeitplan usw.) dargestellt. Sie sollen ein klares Bild über den Projektfortschritt vermitteln und als Grundlage für fundierte Investitionsentscheidungen dienen.

Wichtige KPIs für das Projektmanagement

KPIs decken verschiedene Aspekte eines Projekts ab, z. B. Zeit, Kosten, Qualität und Produktivität, sowie die Überwachung des Projektfortschritts. Sie dienen als Benchmark für die Verfolgung von Fortschritten in Bezug auf Zeitpläne, Budget, Qualitätsstandards oder Leistungsziele.

- Projektkosten und Vergleich von geplanten und tatsächlichen Kosten. Alle geplanten Kosten werden zu Beginn des Projekts ermittelt bzw. erfasst und während des Projekts mit den Ist-Kosten verglichen. Der Vergleich von SOLL- und IST-Kosten macht Kostenabweichungen sichtbar.

- Planmäßigkeit ist entscheidend. Gut geplante Meilensteine und Zeitpläne helfen, den Überblick über den Status zu behalten. Der Durchführungsaufwand quantifiziert den Fortschritt, und die Überwachung von Abweichungen vom Projektplan liefert detaillierte Informationen zur Optimierung.

- Qualität der Arbeitsergebnisse und Produktivität des Teams. Das Risiko von Unstimmigkeiten und unterschiedlichen Auffassungen ist bei globalen Projekten oder Projekten mit ausländischen Investoren besonders hoch. Dies kann die finanziellen Risiken, die Ergebnisse und die Projektqualität erheblich negativ beeinflussen. Eine gute Koordinierung und Harmonisierung des Projekts unter Berücksichtigung der interkulturellen Kompetenzen hat enorme positive Auswirkungen auf die Qualität der Schlüsselindikatoren.

- Messung des Fortschritts auf operativer Ebene. Im agilen Projektmanagement werden verschiedene Methoden zur Fortschrittsmessung eingesetzt, wie z. B. das Burndown-Diagramm, das den Fortschritt der abgeschlossenen Aufgaben im Vergleich zur aktuellen Situation visualisiert. Diese Visualisierungen erlauben es dem Projektteam, den Fortschritt schnell zu erfassen und bei Bedarf Anpassungen vorzunehmen. Agile Methoden ermöglichen ein adaptives Projektmanagement, das auf kontinuierlichem Feedback und veränderten Anforderungen basiert.

Fristen und Qualitätsindikatoren:

- Zeitplan-Leistungsindex (SPI – schedule performance index): Misst die Abweichung zwischen dem tatsächlichen und dem geplanten Projektfortschritt.

- Terminplanabweichung (SV – schedule variance): Misst die Abweichung des tatsächlichen Projekttermins vom geplanten Termin.

- Vorlaufzeit: Misst die Zeit von der Auftragserteilung bis zum Erhalt des Projektergebnisses.

- Fehlerquote: Misst den Anteil der fehlerhaften Elemente an der Gesamtleistung des Projekts.

- Erfüllungsquote der Anforderungen: Misst das Ausmaß, in dem die Anforderungen an die Projektleistung erfüllt werden.

Indikatoren für den Projektfortschritt:

- Meilensteine: Messung der Fertigstellung wichtiger Projektmeilensteine oder Aufgaben.

- Burndown-Diagramm: veranschaulicht den Projektfortschritt in Bezug auf die verbleibenden Aufgaben und Ressourcen.

- Gantt-Diagramm: visualisiert den Projektplan in Form eines Zeitstrahls mit Hilfe von Balken.

Die Finanz- und Rentabilitätsindikatoren eines Projekts werden im nächsten Abschnitt erörtert, da sie Teil des operativen und strategischen Controllings sind.

3. Operatives und strategisches Controlling

Operatives und strategisches Controlling sind für Investoren gleichermaßen wichtig. Das operative Controlling basiert auf den im vorherigen Abschnitt teilweise beschriebenen KPIs und finanziellen KPIs. Sie geben Investoren einen Einblick in die Qualität eines Projekts. Besonderes Augenmerk wird dabei auf die Rentabilität des Projekts gelegt. Je nachdem, welche Aspekte des Projekts für Investoren wichtig sind, gibt es unterschiedliche KPIs, deren genaue Bedeutung und Relevanz je nach Branche, Unternehmensgröße und anderen spezifischen Umständen variieren können. Im Folgenden finden Sie eine Liste der wichtigsten Rentabilitäts-KPIs:

- Rentabilität der Investition (ROI – return on ivestment): Die Kapitalrendite ist eine grundlegende Kennzahl, die angibt, wie viel Gewinn eine Investition im Verhältnis zu den Investitionskosten einbringt. Ein hoher ROI ist ein wichtiger Indikator für die Rentabilität eines Projekts.

- Nettogegenwartswert (NPV – net present value): Der Kapitalwert ist eine wichtige Kennzahl, die den Gegenwartswert aller erwarteten künftigen Cashflows eines Projekts misst, wobei der Zeitwert des Geldes berücksichtigt wird. Ein positiver Kapitalwert zeigt an, dass das Projekt einen zusätzlichen Wert für die Investoren schaffen wird. Wir werden im nächsten Abschnitt darauf zurückkommen.

- Interner Zinsfuß (IRR – internal rate of return): Der interne Zinsfuß ist die durchschnittliche jährliche Rendite, die ein Investor über die gesamte Laufzeit des Projekts erwarten kann. Ein hoher interner Zinsfuß weist auf eine hohe durchschnittliche jährliche Rendite der Kapitalinvestition hin.

- Amortisationszeit (Amortisationsdauer – payback period): Die Amortisationszeit gibt an, wie lange es dauert, bis die Anfangsinvestition durch die erwirtschafteten Cashflows zurückgezahlt ist. Investoren bevorzugen oft Projekte mit einer kurzen Amortisationszeit, da dies bedeutet, dass das investierte Kapital schneller zurückfließt.

- Cashflow (Cash-in vs. Cash-out): Der Cashflow ist der Geldbetrag, der in ein Projekt hinein- oder aus ihm heraus fließt. Die Zuverlässigkeit ihrer Prognosen ist wichtig für die Budgetierung und die Liquidität.

- Wachstumsindikatoren: Investoren sind oft an Kennzahlen interessiert, die das Wachstumspotenzial eines Projekts messen, wie Umsatzwachstumsrate, Kundenwachstumsrate, Marktanteil und Expansionsmöglichkeiten.

- Kundenakquisitionskosten (CAC – customer acquisition costs): Die Kundenakquisitionskosten sind die Kosten für die Gewinnung eines neuen Kunden. Die Investoren wollen sicherstellen, dass diese Kosten in einem angemessenen Verhältnis zur Lebensdauer des Kunden und zu den erwarteten Einnahmen stehen.

- Ausschöpfungsquote (Rücklaufquote – response rate): Die Kostenquote gibt an, wie schnell ein Unternehmen sein Kapital einsetzt. Die Investoren wollen sicher sein, dass das Ausgabenniveau kontrolliert wird und dass das Unternehmen sein Kapital nicht zu schnell ausgibt.

Im Mittelpunkt des strategischen Controllings steht die Identifizierung und kontinuierliche Überprüfung von Chancen, Risiken, Stärken und Schwächen, die sich als SWOT-Analyse (strengths, weaknesses, opportunities, threats) zusammenfassen lassen, die aus der Analyse des externen Umfelds abgeleitet wird (Market Analysis Environment Analysis & Reporting).

Wie ist der Zusammenhang zwischen operativem und strategischem Controlling?

Zu hohe Investitions-/Projektkosten haben zur Folge, dass sie sich negativ auf die Rentabilität des Projekts auswirken und die prognostizierten und tatsächlichen Einnahmen des Investors verringern. Die Rentabilitätsprüfung ist Teil des operativen Controllings. Um diese Trends zu erkennen, ist es wichtig, ein strategisches Controlling aktiv umzusetzen. Es ermöglicht eine umfassende Auswertung und Analyse, um die Effektivität, die Effizienz und den Erfolg des Projekts zu ermitteln. Im Ergebnis stellt das Kennzahlensystem im Projektmanagement ein Zusammenspiel von operativen und strategischen Controlling-Kennzahlen dar, die sowohl auf monetären als auch auf nicht-monetären Indikatoren basieren.

Hauptaufgabe des strategischen Controllings ist es, die langfristige Effizienz des Projekts, seine Rentabilität und die Prognosesicherheit für das investierende Unternehmen sicherzustellen. Hier werden Projektziele und Maßnahmen zu deren Erreichung definiert und ein Management-Informationssystem geschaffen, das diese Fragen behandelt:

- Identifizierung der Stärken und Schwächen von Investitionsobjekten (SWOT-Analyse)

- Analyse des Wettbewerbs und der neuen Märkte

- Kunden anziehen und binden

- Beobachtung von Trends und neuen Technologien

- Beobachtung sozialer, politischer, wirtschaftlicher und ökologischer Veränderungen

Zusammenfassend lässt sich sagen, dass die Analyse des Projektumfelds die Grundlage für ein strategisches Investitionscontrolling und die Informationsbasis für die Abwägung und kritische Beurteilung der oben genannten Fragen für das strategische Projektmanagement ist. Im Folgenden werden die wichtigsten Analysetypen kurz erläutert. Die Stärken-Schwächen-Analyse, auch SWOT-Analyse genannt, ist ein Rahmen für die Bewertung von Chancen und Risiken im Markt auf Seiten des Investitionsziels. Die Potenzialanalyse konzentriert sich auf die wirtschaftlichen Entwicklungsmöglichkeiten. Eine Produktlebenszyklusanalyse geht noch einen Schritt weiter und analysiert die Nachfrage, das Marktumfeld und die „Lebensdauer“ eines Produkts. Die Gap-Analyse hingegen verfolgt die Verwirklichung der strategischen Ziele und vergleicht sie mit dem aktuellen Geschäft.

Projektleitung

Meilensteintrendanalyse, Earned-Value-Analysen und Projekt-Scorecards bieten einzigartige Perspektiven und Methoden für proaktives Projektmanagement.

- Meilensteintrendanalyse verfolgt den Projektfortschritt, indem sie geplante Meilensteine mit dem tatsächlichen Fortschritt vergleicht. Trendlinien im Diagramm weisen frühzeitig auf mögliche Verzögerungen hin.

- Wertschöpfungsanalyse (EVA): Bewertet die Projektleistung anhand der geplanten Kosten, der tatsächlichen Kosten und des erzielten Gewinns. Durch den Vergleich dieser Werte können Abweichungen bei Kosten und Zeit ermittelt werden. EVA ermöglicht eine umfassende Überwachung und genaue Prognosen für den weiteren Verlauf des Projekts.

- Projekt-Scorecard: Eine Scorecard, die anhand von kritischen Erfolgsfaktoren und spezifischen Projektzielen erstellt wird.

Dabei ist eine reibungslose Kommunikation in ukrainischer, zusätzlich in deutscher bzw. englischer Sprache enorm wichtig. Denn dadurch ein sehr hoher Detailierungsgrad erreicht wird und Missverständnisse vorgebeugt werden.

4. Warum ist eine vernünftige Prognose einer stabilen Investitionsrendite so wichtig?

Die Antwort auf diese Frage ist einfach, denn sie hat einen quantifizierbaren Einfluss auf die Finanzlage und die Liquidität des Investors. Gehen wir davon aus, dass der für weitere Investitionen erworbene Vermögenswert einer wirtschaftlichen Tätigkeit nachgeht und Erträge erwirtschaftet. Eine solche Investition ist mit einem wirtschaftlichen Nutzen für den Investor verbunden, der korrekt berechnet werden muss. Daher ist der zentrale Punkt in dieser Phase eine zuverlässige Bewertung und Prognose der erwarteten Cashflows (Cash-in und Cash-out): Cash-in - Einnahmen aus der wirtschaftlichen Tätigkeit; Cash-out - Ausgaben für den Erwerb, die Erhaltung und den Unterhalt des Investitionsobjekts. Der Wert einer Investition ist der abgezinste Wert (Nettogegenwartswert) der künftigen Cashflows, die voraussichtlich aus dem Vermögenswert oder der zahlungsmittelgenerierenden Einheit abgeleitet werden können. Aus diesem Grund stehen die Cashflows aus der Investitionstätigkeit sowohl im Mittelpunkt des operativen als auch des strategischen Controllings. Ungeplante, unausgewogene Ausgaben (Mittelabflüsse) bei unveränderten Einnahmen aus wirtschaftlicher Tätigkeit, verringern den kumulierten wirtschaftlichen Wert eines Investitionsobjekts. Auf Grundlage eines Controllings können Maßnahmen erlassen werden, die Zahlungsströme ausgleichen können.

Ein Wertminderungsereignis einer Investition umfasst einen Anstieg der Zinssätze oder Veränderungen des sozioökonomischen Umfelds, die sich auf die Wirtschaft als Ganzes auswirken ( akt. Krieg in der Ukraine usw.), sowie branchenspezifische Veränderungen (z. B. technologische Veränderungen in bestimmten Branchen, die zu einer Abwanderung von Kunden führen usw.). Der Hinweis auf die Wertminderung des Investitionsobjekts ist insofern relevant, als der anhaltende Krieg in der Ukraine und eine Reihe von marktlichen und sozioökonomischen Unsicherheiten sowie steigende Kreditzinsen, Inflation etc. kumuliert ein deutlich höheres Risikopotenzial darstellen. Gibt es hinreichende Anhaltspunkte dafür, dass sich der Wert (die Rentabilität) eines Investitionsobjektes verringert hat, wird er neu bewertet. Ergibt die Berechnung, dass die diskontierte Summe der erwarteten Erträge (NPV= Net Present Value deutlich unter dem Buchwert des Vermögenswerts liegt, wird die Differenz als Wertminderungsaufwand (Abschreibung) erfasst und sollte in der konsolidierten Gewinn- und Verlustrechnung und auf der Aktivseite der Bilanz des Investors ausgewiesen werden.

Deswegen sollen Investoren Informationen über solche Ereignisse vor wie während der Investition in Projekt einfließen lassen.

5. Fazit

Die Analyse von Leistungskennzahlen zeigt Optimierungspotenziale auf und unterstützt den Prozess der kontinuierlichen Verbesserung. Damit ist es aber noch nicht getan, die besten Projekte auf den ukrainischen Markt zu bringen. Es gehört viel mehr dazu und geht über die Grenzen des Projektmanagements hinaus, denn es sind verschiedene Fassetten und Bereiche anzusprechen, die für den Projekterfolg relevant sind. Nachfolgend ist eine umfassende Beurteilung (Kochbuch) mit konkreten Schritten dargestellt.

1. Evaluierung von bestehenden Investitionsobjekten, Chancen und Rsiken. Selektion von den besten Investitionsvorhaben.

2. Strukturierte und vollständige Aufbereitung des Projekts in Zusammenarbeit mit ukrainischen Partnern mit Hilfe einer bewährten aber im Detail individuell anpassbaren Projektstruktur, die auf den Vorgaben der Entwicklungsagentur basiert.

3. Validierung von existierenden Projektvorhaben auf die Bestandsfähigkeit des Investitionsvorhabens. Hier werden bestehende und potentielle Risiken und Chancen unter die Lupe genommen und gegeneinander abgewogen. Die Identifizierung von Risiken anhand von Frühwarnindikatoren ermöglicht es, potenzielle Probleme frühzeitig zu erkennen und anzugehen. Die Beurteilung der Fähigkeit eines Investitionsobjekts, Erträge nachhaltig zu generieren, ist ein Schlüsselfaktor für die Entscheidung, ob in ein Projekt investiert werden soll oder nicht.

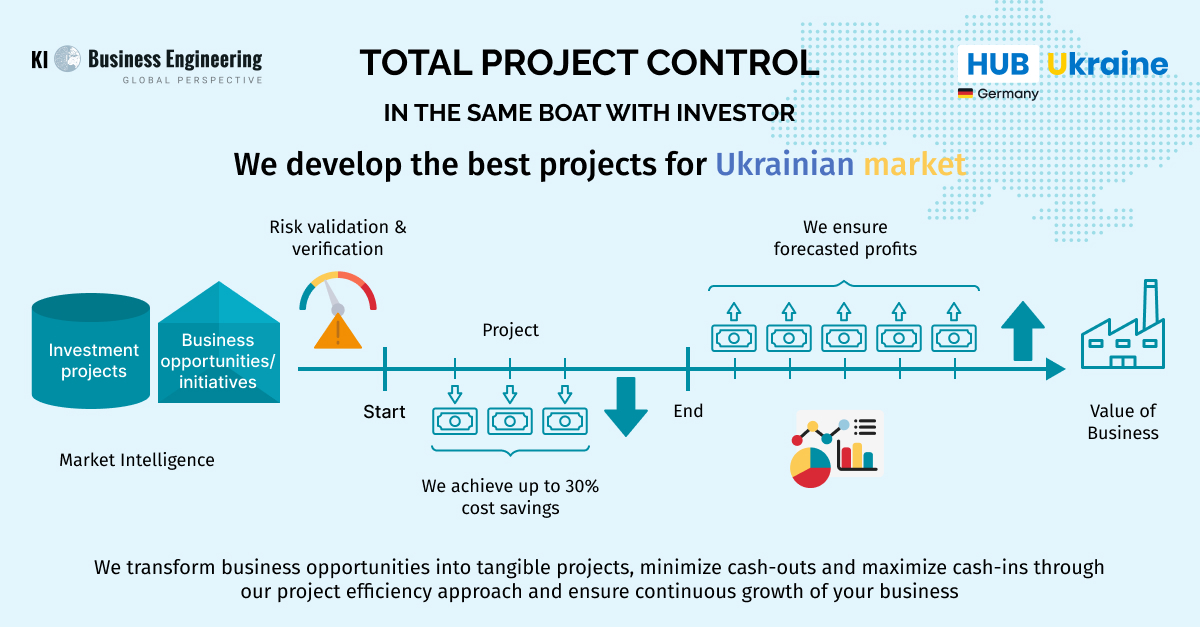

4. Projektkostenplanunng. Projektkosten sollen optimal verplant werden. So lassen sich Manipulationen in der Mittelverwendung verhindern. Je nach Projekt ist an dieser Stelle ein Optimierungspotenzial von bis zu 30% realisierbar.

5. Bei Projektausübung Steuerung von Projekteffizienz durch KPIs: mittels 2-Stufigen Projektkostencontrollings: operativen sowie strategischen Controllings. Das operative Controlling wird durch den Partner vor Ort ausgeführt, das strategische - durch KI Business Engineering bzw. durch den Investor selbst. Dabei erfolgt eine reibungslose Kommunikation in ukrainischer, zusätzlich in deutscher bzw. englischer Sprache. Interkulturelle Besonderheiten werden hier berücksichtigt, wodurch ein sehr hoher Detailierungsgrad erreicht und Missverständnisse vorgebeugt werden.

Während der gesamten Projektlaufzeit werden Maßnahmen durchgeführt, die darauf abzielen, den Projekterfolg zu messen und Einnahmen / Gewinne aus der Investition zu maximieren.